実家を相続した場合、そのまま所有すると固定資産税が発生します。また、2023年3月に「空家等対策の推進に関する特別措置法の一部を改正する法律案」が閣議決定され、固定資産税が6倍になる対象空き家が拡大されることになりました。『自宅に6倍の納税通知書が届いた』ということにならない為にも、相続後の空き家管理・所有について考えていきます。

この記事は富山県・石川県で不動産売買・仲介業を行うオスカー不動産が記事を執筆しております。

不動産の固定資産税の仕組み

固定資産税とは、土地、家屋、償却資産などの固定資産にかかる税金です。固定資産の所有者が、その資産価値に応じて算定された税額を、固定資産の所在する市町村に納めます。

| 土地 | 田んぼ、畑、住宅地、池沼、山林、鉱泉地(温泉など)、牧場、原野などの土地 |

|---|---|

| 家屋 | 住宅、お店、工場(発電所や変電所を含む)、倉庫などの建物 |

| 償却資産 | 会社等(事業者)が所有する構築物(広告塔やフェンスなど)、飛行機、船、車両や運搬具(鉄道やトロッコなど)、備品(パソコンや工具など)など |

固定資産税の計算方法

①固定資産の評価方法

市町村の長が、総務大臣が定めた固定資産評価基準に基づいて、一つ一つの固定資産を評価し価格が決定されます。また土地や家屋の固定資産は、3年に一度評価が見直されます。評価方法は土地や家屋、償却資産ごとに異なります。詳しくは総務省のページをご確認ください。

②課税標準額の決定の仕方

算定された評価に基づき、賦課期日(1月1日)の資産価格を決定し、これが課税標準額になります。また、納税者の負担感に配慮し、評価額に対して低い場合や評価額が急激に上昇した場合でも税負担をゆるやかに上昇させるよう負担調整措置という仕組みが講じられています。なお、場合により特例措置(課税標準額を減少させる措置)が適用されることがあります。例えば、次のような特例措置があります。

住宅やマンションなど、居住できる建物の敷地を「住宅用地」といいます。住宅用地は、税負担を特に軽減する必要があるため、その面積によって特例措置が講じられます。これが『住宅用地の特例』と言われております。

| 200㎡以下の住宅用地 | 課税標準額が6分の1に軽減されます。 |

|---|---|

| 200㎡を超える住宅用地 | 超えた部分の課税標準額が価格の3分の1になります。 |

③固定資産税額の計算の仕方

課税標準額に対し、税率(原則1.4%)を掛けた額が税額となります。ただし、市町村は必要に応じて、1.4%と異なる税率を条例で定めることができます。また、新築住宅などでは、ある一定期間、減額を受けることができます。

- 課税標準額×1.4%=固定資産税額

| 一般新築住宅 | 新築住宅にかかる固定資産税を3年間(マンション等の場合は5年間)、2分の1に減額 |

|---|---|

| 認定長期優良住宅 | 新築の認定長期優良住宅については、固定資産税を5年間(マンション等の場合は7年間)2分の1に減額 |

固定資産税額のシミュレーション

今回ご紹介したいのが、実家などの空き家を相続したケースでです。通常建物と土地を相続した場合は、以下の固定資産税額を毎年納付となります。

土地(150㎡)の固定資産評価額が1,500万円、建物(築35年)の固定資産評価額が600万円のケースで考えてみましょう。この場合、宅地の建物が建っているということになり、土地の課税標準額は、200㎡以内なので6分の1に軽減されます。

- 土地の課税標準額計算 1,500万円×1/6(住宅用地の特例)= 250万円

- 建物の課税標準額計算 600万円

土地、建物それぞれの課税標準額に対して、税率1.4%を乗じて計算します。

- 固定資産税額計算(土地) 250万円×1.4%=3.5万円

- 固定資産税額計算(建物) 600万円×1.4%=8.4万円

固定資産税額が6倍になるケースは?

ケース1

1つ目が建物を解体し更地にした場合です。更地になってしまうと、住宅用地の特例が受けれなくなり、通常の固定資産税が発生します。解体後の利用目的が決まっていない場合は、売却も視野に入れて検討しましょう。その場合は、こちらの記事(空き家の譲渡所得の3000万円控除とは?適用要件と手続きの流れを解説!)をチェックしてみてください。

ケース2

2つ目が、この記事の本題の『空家等対策の推進に関する特別措置法』に関わることになります。この特別措置法は、所有者や管理者が空き家の適切な管理に努めることが義務付けられています。

また、空き家が周辺に著しい悪影響を及ぼしている「特定空家等」に対しては、助言、指導、勧告、命令などの措置を実施することができることなどが定められています。

国土交通省では『特定空き家』の指針として公表している4項目があります。いずれかに該当する場合は、市町村の判断で特定空き家に認定される可能があります。

- 倒壊などの著しく保安上危険となる恐れがある状態

- 著しく衛生上有害となる恐れがある状態

- 著しく景観を損なっている状態

- 放置することが不適切である状態

自治体はこれまで同様に指導・勧告でき、勧告を受けた『管理不全空家』は、住宅用地の特例が受けれなくなります。またこれまで通り、『特定空家』認定されると罰金刑や行政代執行の対象となります。この『管理不全空家』や『特定空家』に認定されると固定資産税はいつから上がるのでしょうか?それは翌年の納付分からとなります。

管理不全空き家の基準については、国のサイトを確認しましたが明確な基準はないようですが、特定空き家の一歩手前と考えると以下のような空き家があげられます。

- 屋根瓦や窓ガラスが割れている、老朽化による建物の一部倒壊、建材などの飛散している

- 樹木や雑草が生い茂り、隣地や道路へはみ出し、通行などの障害になっている

- 不法投棄がされている、動物や害虫のすみかになる

いずれにせよ、空き家を所有する場合は、適切な維持管理が重要になります。が遠方にお住まいでの管理は特に大変となる場合が多いので、空き家の管理を委託する、または自身で居住する、売却することも視野に入れていきましょう。

今回の記事では、空き家の固定資産税について解説しました。

オスカー不動産では不動産売却・購入のノウハウ等、その他にも執筆しておりますので、是非お読みください。

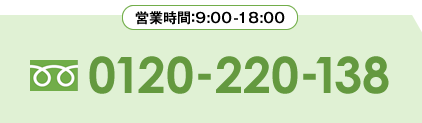

富山県・石川県で不動産の売却・購入を検討中の方は、下記リンクより問い合わせ下さい。

▼富山県・石川県の市区町村別の相場・データは、こちら▼

【2023年第1四半期 最新版】富山県不動産売却査定・相場・平均データ(市区町村別)

【2023年第1四半期 最新版】石川県不動産売却査定・相場・平均データ(市区町村別)

▼その他ご相談、ブログ記事はこちら▼

売却購入相談・査定依頼はこちら

その他のブログ記事はこちら