空き家の実家を相続した場合、どのような特例措置が使えるのでしょうか?今回の記事では、空き家の譲渡所得の3000万円控除について解説したいと思います。相続不動産を売却というとなかなか難しく思いますが、空き家の譲渡所得の3,000万円控除の要件を理解すると、いつまでに何をしなければいけないか見えてくると思います。今回の記事では、相続不動産を『建物付きで売却する場合』、『解体更地で売却する場合』の条件について、またその手続きについて詳しくみていきます。

この記事は富山県・石川県で不動産売買・仲介業を行うオスカー不動産が記事を執筆しております。

1.空き家の譲渡所得の3000万円控除の概要

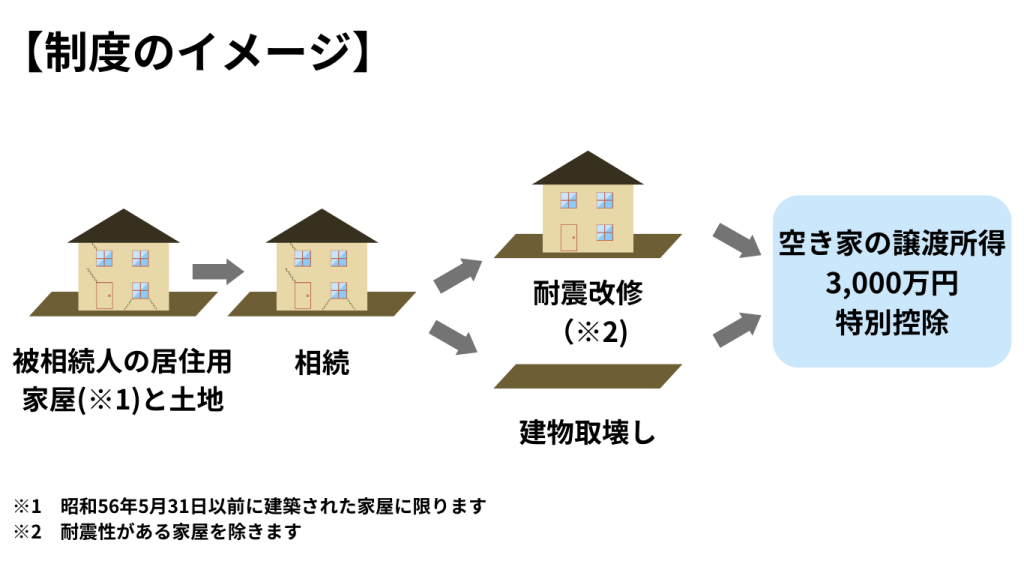

被相続人の居住の用に供していた家屋及びその敷地等を相続した相続人が、相続開始の日から3年を経過する日の属する年の12月31日までに、一定の要件を満たして当該家屋又は土地を譲渡した場合には、当該家屋又は土地の譲渡所得から3,000万円を特別控除します。

この特例措置は、平成31年度(令和元年度)税制改正要望の結果、特例の対象となる相続した家屋について、被相続人が相続の開始の直前において当該家屋に居住していたことが必要でしたが、老人ホーム等に入居していた場合(一定の要件を満たした場合に限ります。)も対象に加わることとなりました。

さらに、令和5年度税制改正要望の結果、2023年(令和5年)12月31日までとされていた本特例措置の適用期間が2027年(令和9年)12月31日までに延長されることとなり、特例の対象となる譲渡についても、これまでは当該家屋(耐震性のない場合は耐震改修工事をしたものに限り、その敷地を含む。)又は取壊し後の土地を譲渡した場合が対象でしたが、売買契約に基づき、譲渡後、譲渡の日の属する年の翌年2月15日までに当該建物の耐震改修工事又は取壊しを行った場合であっても、適用対象に加わることとなりました。

この拡充については令和6年1月1日以降の譲渡が対象です。

引用:国交省HPより

この制度の前提条件は、相続した家屋が旧耐震基準で建てられた建物であるということです。我が国の耐震基準は、以下のように変化してきております。

| 旧耐震基準 | 昭和56年5月31日(1981年5月31日)までに建築確認を行った物件 |

| 新耐震基準 | 昭和56年6月1日(1981年6月1日)以降に建築確認を行った物件 |

| 現行基準 | 平成12年6月1日(2000年6月1日)以降に建築確認を行った物件 |

建築確認の日時は、手元にある建築確認通知書や建築確認検査済書に記載されております。また、手元に資料がない場合は、役所の建築指導課などへ台帳記載事項証明書の発行を依頼することで、日時が分かります。

2.空き家の譲渡所得の3,000万円控除制度を利用するには

本制度を利用するには、様々な要件をクリアするのと同時に売却及び確定申告までのスケジュールも重要になってきます。相続開始の日から3年を経過する日の属する年の12月31日まで譲渡し、翌年に確定申告が必要となります。不動産の売却は、立地、価格、ニーズなどの違いにより売却期間が短くなる場合も、長くなる場合もあります。計画性を持って、売却活動をする必要があります。

主な要件まとめ

- 被相続人が1人で暮らしていたこと

- 旧耐震基準の家屋であること

- 耐震リフォームまたは建物を解体して売却すること

- 区分所有建物は特例の対象外

- 相続から売却まで継続して空き家であったこと

- 土地・建物の両方を相続していること

- 譲渡価格が1億円以下であること

- 親族や同族会社への売却ではないこと

- 建物解体後の敷地を賃貸していないこと

参考:国税庁(No.3306 被相続人の居住用財産(空き家)を売ったときの特例)

参考:不動産を売却する期間はどれくらい?短縮する方法と長くなる原因とは?

3.空き家の3,000万円控除を受ける流れ

ここでは大まかな流れを解説します。

相続登記

相続登記とは相続による不動産の承継(所有権移転)を記録することをいいます。不動産を売却するには、故人の名義のままでは売却はできず、本人(相続人名義)の不動産である必要があります。相続登記が土地、建物がある場合は、それぞれ行います。建物を解体して土地での販売をする場合は、土地のみで構いません。

詳しくは、こちらのブログ記事を参考にしてみてください。

建物解体または耐震補強

3,000万円控除を受けるには、旧耐震基準の建物を取り壊して、更地(土地)として売却するか、または旧耐震基準の建物の場合、耐震改修を実施し、耐震基準適合証明書等を発行してもらう必要があります。

不動産売却

不動産の売却する方法としては、買取、仲介、個人売買の方法があります。

| メリット | デメリット | |

| 買取 | 短期間で売却が可能 | 市場価格の6割から7割で売却 |

| 仲介 | 市場価格で売却が可能 | 3ヶ月~1年の売却期間 |

| 個人売買 | 仲介手数料がかからない | 自分で売却活動が必要 |

詳しくは、こちらのブログ記事を参考にしてみてください。

市区町村に「被相続人居住用家屋等確認書」の交付を申請

不動産を売却したら、空き家を所在地の市町村町へ「被相続人居住用家屋等確認書」の交付を申請します。

| 提出書類 | 備考 | |

| 1 | 被相続人居住用家屋等確認申請書 | 様式1-1(被相続人居住用家屋又は被相続人居住用家屋及びその敷地等の譲渡の場合) |

| 2 | 被相続人の除票住民票の写し(原本) | ※窓口または郵送で交付を受けたもの。(コピー不可) |

| 3 | 被相続人居住用家屋の譲渡時の相続人の住民票の写し(原本) | ※窓口または郵送で交付を受けたもの。(コピー不可)※相続発生後、居住地を2回以上移転している場合は戸籍の附表の写し(原本)を含む |

| 4 | 申請被相続人居住用家屋またはその土地等の売買契約書の写し等 | |

| 5 | 被相続人居住用家屋の閉鎖事項証明書 | ※建物を解体して更地で売却した場合(コピー不可) |

| 6 | 申請被相続人居住用家屋の取壊し、除却又は滅失の時から当該取壊し、除却又は滅失後の敷地等の譲渡の時までの申請被相続人居住用家屋の敷地等の使用状況が分かる写真 | ※建物を解体して更地で売却した場合 |

| 7 | 被相続人居住用家屋が「相続の時から取壊し、除却又は滅失の時まで事業の用、貸付けの用又は居住の用に供されていたことがないこと」及び申請被相続人居住用家屋の敷地等が「相続の時から譲渡の時まで事業の用、貸付けの用又は居住の用に供されていたことがないこと」を証する書類。 次のいずれかの書類 |

|

| ア.電気、水道またはガスの使用中止日(閉栓日、契約廃止日等)が確認できる書類 | ※閉栓日、契約廃止日等が相続発生日以降のものに限ります。 | |

| イ.当該家屋の媒介契約を締結した宅地建物取引業者が、当該家屋の現況が空き家であること表示して広告していることを証する書面の写し(宅地建物取引業者による広告が行われたものに限る) |

被相続人が老人ホーム等に入所していた場合は、別途書類が必要となります。

※上記書類は、あくまで一例です。市町村長により必要書類が異なる場合もありますので、管轄の市町村長まで確認をお願いします。

確定申告

例年確定申告の期間は、2月16日~3月15日までの1か月となっております。この期間に必要書類をそろえて、申告する必要があります。

必要書類

- 確定申告書

- 譲渡所得の金額の計算に関する明細書

- 被相続人居住用家屋の登記事項証明書等(家屋が昭和56年5月31日以前に建築されたこと、家屋が区分所有でないこと等を確認)

- 被相続人居住用家屋の売買契約書のコピー等(家屋や敷地の譲渡価格が1億円以下であることを確認)

- 被相続人居住用家屋等確認書(様式1-1又は1-2)

- 被相続人居住用家屋の耐震基準適合証明書又は建設住宅性能評価書(※)のコピー(家屋を譲渡す

る場合に限る。耐震性能を満たすことを確認)

5.まとめ

今回の記事では、空き家の譲渡所得の3,000万円控除『空き家等の特例』について解説しました。これ以外にも不動産を売却した時にはさまざまな控除が使える場合があります。次回以降に改めて詳しく解説します。

- 居住用財産の譲渡に係る特例について(3000万円控除)

- 所有期間が 10 年超の居住用財産を売却した場合の軽減税率の特例

- 居住用財産の買換え等の場合の長期譲渡所得の課税の特例

- 居住用財産の買換え等の場合の譲渡損失の繰越控除

- 特定の居住用財産の譲渡損失の繰越控除

- 低未利用土地等を譲渡した場合の長期譲渡所得の特別控除(100万円控除)

- 空き家の譲渡所得の3000万円控除

オスカー不動産ではその他にも不動産売却・購入のノウハウ等、是非お読みください。

富山県・石川県で不動産の売却・購入を検討中の方は、下記リンクより問い合わせ下さい。

>売却購入相談・査定依頼はこちら

>その他のブログ記事はこちら

株式会社OSCAR オスカー不動産(アピタ金沢店)

加賀谷貴志 お問合せはこちら

2004年新卒入社後、工事管理、リフォーム営業、商品開発などの業務を歴任。2015年より中古住宅のインスペクション業務(検査)を担当。現在は不動産事業の仲介業務を担当。保有資格(宅地建物取引士、賃貸不動産経営管理士、二級建築士、既存住宅状況調査技術者、耐震診断・耐震改修技術者)