今住んでいる、居住用財産の買換え特例ついて解説します。一般的には、「居住用財産の買換え特例」という名称で通っていますが、正式な名称は、「特定のマイホームを買い換えたときの特例」です。この記事では、特例措置の概要と適用要件、実際に手続きする流れについて紹介します。

制度の概要

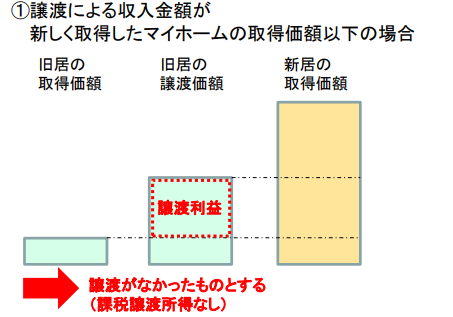

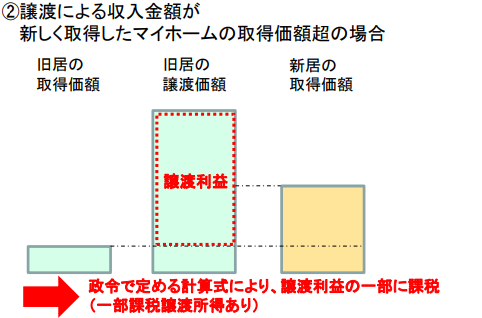

特定のマイホーム(居住用財産)を、12月31日までに売却し、代わりのマイホームに買い換えたときは、一定の要件のもと、譲渡益に対する課税を将来に繰り延べることができます(譲渡益が非課税となるわけではありません)。マイホームを譲渡し譲渡利益が生じた場合、下記の①または②として計算を行います。

①譲渡による収入金額 ≦ 新しく取得したマイホームの取得価額

上記のケースでは譲渡所得(譲渡利益)が、買換え(住み替え)した住宅の取得価格より低くなることから、課税所得はかかりません。

②譲渡による収入金額 ≧ 新しく取得したマイホームの取得価額超

上記のケースでは、譲渡所得(譲渡利益)が、買換え(住み替え)した住宅の取得価格より高くなることから、課税所得が発生します。政令で定める計算式により譲渡所得が決まりますが、課税は将来(新しく取得したマイホームを売却する時まで)に繰り延べることができます。つまり買換えした家を売却しない限り、課税されません。

特例を受けるための要件

| ① | 自分が住んでいる家屋を売るか、家屋とともにその敷地や借地権を売ること。なお、以前に住んでいた家屋や敷地等の場合には、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。(注)住んでいた家屋または住まなくなった家屋を取り壊した場合はこちらをクリック→(No.3355 特定のマイホームを買い換えたときの特例) |

| ② | 売った年、その前年および前々年にマイホームを譲渡した場合の3,000万円の特別控除の特例(被相続人の居住用財産に係る譲渡所得の特別控除の特例を除きます。)またはマイホームを売ったときの軽減税率の特例もしくはマイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと。また、収用等の場合の特別控除など他の特例の適用を受けないこと。 |

| ③ | 売ったマイホームと買い換えたマイホームは、日本国内にあるものであること。 |

| ④ | 売却代金が1億円以下であること。※この特例の適用を受けるマイホームと一体として利用していた部分を別途分割して売却している場合における1億円以下であるかどうかの判定は、マイホームを売却した年の前々年から翌々年までの5年間に分割して売却した部分も含めた売却代金により行います。このため、マイホームを売却した年、その前年およびその前々年の売却代金の合計額が1億円以下であることから、この特例の適用を受けていた場合で、マイホームを売却した年の翌年または翌々年にこの特例の適用を受けたマイホームの残りの部分を売却して売却代金の合計額が1億円を超えた場合には、その売却の日から4ヶ月以内に修正申告書の提出と納税が必要となります。 |

| ⑤ | 売った人の居住期間が10年以上で、かつ、売った年の1月1日において売った家屋やその敷地の所有期間が共に10年を超えるものであること。 |

| ⑥ | 買い換える建物の床面積が50平方メートル以上のものであり、買い換える土地の面積が500平方メートル以下のものであること。 |

| ⑦ | マイホームを売った年の前年から翌年までの3年の間にマイホームを買い換えること。

また、買い換えたマイホームには、取得した時期により次の期限までに住むこと。

|

| ⑧ | 買い換えるマイホームが、令和6年1月1日以後に入居した(または入居見込みの)建築後使用されたことのない住宅で、次のいずれにも該当しないものである場合には、一定の省エネ基準(断熱等性能等級4以上および一次エネルギー消費量等級4以上)を満たすものであること。

|

| ⑨ | 買い換えるマイホームが、耐火建築物の中古住宅である場合には、取得の日以前25年以内に建築されたものであること、または一定の耐震基準を満たすものであること。 |

| ⑩ | 買い換えるマイホームが、耐火建築物以外の中古住宅である場合には、取得の日以前25年以内に建築されたものであること、または、取得期限までに一定の耐震基準を満たすものであること。 |

| ⑪ | 親子や夫婦など特別の関係がある人に対して売ったものでないこと。 |

※上記は、国税庁HPより抜粋

特別の関係には、このほか生計を一にする親族、家屋を売った後その売った家屋で同居する親族、内縁関係にある人、特殊な関係のある法人なども含まれます。

※(特定増改築等)住宅借入金等特別控除については、入居した年、その前年または前々年に、このマイホームを買い換えたときの特例の適用を受けた場合には、その適用を受けることはできません。

また、入居した年の翌年から3年目までのいずれかの年中に、(特定増改築等)住宅借入金等特別控除の対象となる資産以外の資産を譲渡し、この特例の適用を受ける場合にも、(特定増改築等)住宅借入金等特別控除の適用を受けることはできません。

本特例を受ける為には、居住用の不動産かつ所有期間が10年超を超えていることが重要です。売った年の1月1日において売った家屋や敷地の所有期間がともに10年を超えているかチェックしましょう。またその他居住用財産の特例とは原則併用ができません。前々年、前年にその他居住用財産の特例を受けている場合も本制度は利用できません。買換えるマイホームにも、条件(面積、省エネ基準、耐震基準)が付加されており、さらにマイホームを売った年の前年から翌年までの3年までに買換えが必要です。

併用可能・不可能な控除・特例一覧

本制度と併用可能な制度はありません。

制度を利用する場合の流れ

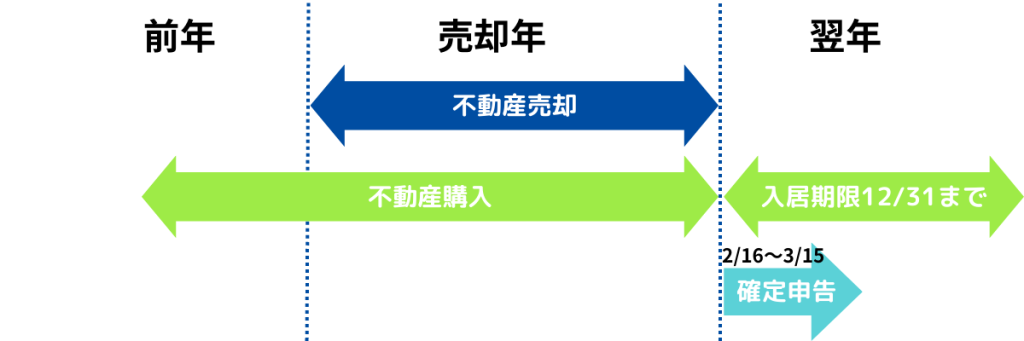

売った年かその前年にマイホームを取得した場合

売った年の翌年にマイホームを取得した場合

確定申告の流れ

例年確定申告の期間は、2月16日~3月15日までの1か月となっております。この期間に必要書類をそろえて、申告する必要があります。

確定申告書の添付書類

| ① | 譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用] |

| ② | 売った資産が次のいずれかの資産に該当する事実を記載した書類

|

| ③ | 売った資産の登記事項証明書等で所有期間が10年を超えるものであることを明らかにするもの |

| ④ | 買い換えた資産の登記事項証明書や売買契約書の写しで、取得したことおよび買い換えた資産の面積を明らかにするもの |

| ⑤ | 売買契約書の写しなどで売却代金が1億円以下であることを明らかにするもの |

| ⑥ | 買い換えた資産が令和6年1月1日以後に入居する(または入居見込みの)建築後使用されたことのない住宅である場合には、次のイからホに掲げる書類のうちいずれかの書類

(イ) 低炭素建築物新築等計画の認定通知書の写し、なお、低炭素建築物新築等計画の変更の認定を受けた場合は変更認定通知書の写しが必要です。

|

| ⑦ | 買い換えた資産が中古住宅である場合には、取得の日以前25年以内に建築されたものであることを明らかにする書類、または耐震基準適合証明書など、なお、次の場合には、さらに書類が必要となります。

|

まとめ

今回の記事では、「居住用財産の買換え等の場合の長期譲渡所得の課税の特例」について解説しました。これ以外にも不動産を売却した時にはさまざまな控除が使える場合があります。次回以降に改めて詳しく解説します。

- 居住用財産の譲渡に係る特例について(3000万円控除)

- 所有期間が 10 年超の居住用財産を売却した場合の軽減税率の特例

- 居住用財産の買換え等の場合の長期譲渡所得の課税の特例

- 居住用財産の買換え等の場合の譲渡損失の繰越控除

- 特定の居住用財産の譲渡損失の繰越控除

- 低未利用土地等を譲渡した場合の長期譲渡所得の特別控除(100万円控除)

- 空き家の譲渡所得の3000万円控除

オスカー不動産ではその他にも不動産売却・購入のノウハウ等、是非お読みください。

富山県・石川県で不動産の売却・購入を検討中の方は、下記リンクより問い合わせ下さい。

売却購入相談・査定依頼はこちら

>その他のブログ記事はこちら

株式会社OSCAR オスカー不動産(アピタ金沢店)

加賀谷貴志 お問合せはこちら

2004年新卒入社後、工事管理、リフォーム営業、商品開発などの業務を歴任。2015年より中古住宅のインスペクション業務(検査)を担当。現在は不動産事業の仲介業務を担当。保有資格(宅地建物取引士、賃貸不動産経営管理士、二級建築士、既存住宅状況調査技術者、耐震診断・耐震改修技術者)